浅谈第三方电子支付平台测试方法的研究

作者:网络转载 发布时间:[ 2014/9/4 13:21:32 ] 推荐标签:电商 支付宝 电子支付

第三方支付平台的功能和结构特点

在信用方面,第三方支付平台作为中介,在网上交易的商家和消费者之间作一个信用的中转,通过改造支付流程来约束双方的行为,从而在一定程度上缓解彼此对双方信用的猜疑,增加对网上购物的可信度。

在技术层面,第三方支付平台承担安全保障和技术支持的作用,提供一系列的应用接口程序,支持多家银行的多卡种支付,将多家签约银行的支付方式整 合到一个界面上,负责交易结算中心与银行的对接。银行与商家通过接入第三方支付平台实现二次结算,并采用国际先进SSL加密模式,在银行、消费者和商家之 间传输和存储资料。第三方支付服务商所提供的支付系统能够承载很大的数据量、吞吐率,并具有极高的支付成功率。同时还可以根据不同用户的需要,对界面、功 能等进行调整,增加个性化和人性化的特征。

目前国内出现了数百个第三方支付平台,这些平台的业务模式和技术实现方法不尽相同,但平台的结构则具有一个相似的基本点,即第三方支付平台前端直接面对网上客户,平台的后端连接各家商业银行,或通过人民银行的相关支付系统连接各家商业银行。

第三方支付平台业务流分析

根据电子支付产业链的分析我们看到,第三方支付初的支付模式只是作为银行和网上商户的中介,这是第三方支付“一般模式”;随着支付业务的发展,小商户和网民之间的信用风险导致了“提供担保”的支付模式。

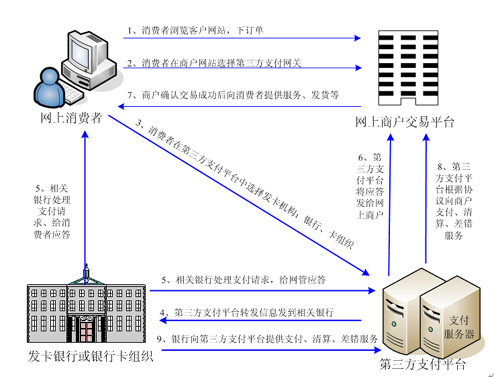

第三方支付一般模式的流程:在中国,消费者通过第三方网上支付平台进行支付一般必须涉及到发卡银行(网银)、网上商户和第三方网上支付平台。一个典型的消费交易,通过第三方网上支付平台支付的流程图如下:

第三方支付一般模式流程说明

一般支付流程如下:

a)网上消费者浏览检索商户网页,并在商户网站选择商品、下订单;

b)商户网站列出可以选择的支付网关,消费者选择其一,商户网站将连接到第三方支付网关的支付页面;

c)网上消费者在第三方支付平台的支付页面,选择相应的银行、卡种;

d)第三方支付平台将网上消费者的支付信息,按照各银行支付网关的技术要求,传递到各相关银行,进入银行支付页面;

e)银行(银联)提供输入卡号、金额、密码等关键信息的安全页面;网上银行转发给银行账务系统,由相关银行(银联)检查相应账户(网上消费者)的支付能力,实行冻结、扣账或划账,并将账务系统的处理结果返回给网上消费者本身和第三方支付平台;

f)第三方支付平台将支付结果转发给网上商户;

g)网上商户确认收到成功支付应答的,向网上消费者发货或提供服务;

h)第三方平台根据协议于第二天或约定的周期向商户支付扣除手续费后的资金;第三方平台为网上商户提供差错交易处理的服务;

i)第三方平台作为商户与网上银行对帐,核对资金、核对;第三方平台代表网上商户与网上银行处理差错交易。

从整个过程上来看,多家银行和签约商家通过支付网关连成通道,消费者通过第三方支付平台付款给商家,通过第三方支付为商家提供一个可以兼容多银行支方式的接口平台。

第三方支付担保模式的流程:第三方支付担保模式,也称为信用中介型模式。该种运营模式,基本是由大型的电子交易平台独立开发或与其他投资人共同 开发,凭借运营商的实力和信誉与各大银行合作,同时能够为买卖双方提供中间担保的第三方支付运营模式。这种模式的运营商主要是借助电子交易平台和中间担保 支付平台与用户开展业务,在交易过中采用充当信用中介的模式,保证交易的正常进行。

相关推荐

更新发布

功能测试和接口测试的区别

2023/3/23 14:23:39如何写好测试用例文档

2023/3/22 16:17:39常用的选择回归测试的方式有哪些?

2022/6/14 16:14:27测试流程中需要重点把关几个过程?

2021/10/18 15:37:44性能测试的七种方法

2021/9/17 15:19:29全链路压测优化思路

2021/9/14 15:42:25性能测试流程浅谈

2021/5/28 17:25:47常见的APP性能测试指标

2021/5/8 17:01:11

sales@spasvo.com

sales@spasvo.com